Rechtslage ab 1. Januar 2018

Allgemeine Vorbemerkungen

Bei den Betragsangaben im folgenden Text ist stets von „netto“ die Rede. Bei den Wirtschaftsgütern im Sinne des § 6 Absatz 2 oder 2a Einkommensteuergesetz (EStG) oder § 9 Absatz 1 Satz 3 Nr. 7 Satz 2 EStG ist immer von den Anschaffungs- oder Herstellungskosten abzüglich eines darin enthaltenen Vorsteuerbetrags, also von dem reinen Warenpreis ohne Vorsteuer (Nettowert), auszugehen. Ob der Vorsteuerbetrag umsatzsteuerrechtlich abziehbar ist, spielt in diesem Fall keine Rolle. Anders bei allen anderen Wirtschaftsgütern (nicht GWG): Hier ist nur im Falle der Vorsteuerabzugsberechtigung vom Netto-Betrag auszugehen. Bei „Klein-Unternehmern“ nach § 19 Umsatzsteuergesetz (UStG) ist vom Brutto-Betrag auszugehen.

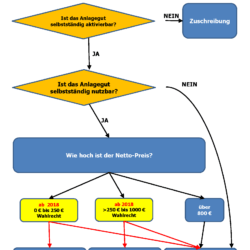

Selbstständig nutzbare Wirtschaftsgüter

Geringwertige Wirtschaftsgüter:

Bei Netto-Anschaffungs- oder Herstellungskosten bis zu 250 EUR pro Wirtschaftsgut können die AK/HK im Wirtschaftsjahr der Anschaffung bzw. Herstellung sofort als Betriebsausgabe abgezogen werden (§ 6 Absatz 2a Satz 4 EStG). Das Wahlrecht zur Sofortabschreibung nach § 6 Absatz 2 EStG oder zur Bildung eines Sammelpostens nach § 6 Absatz 2a Sätze 1–3 EStG muss einheitlich ausgeübt werden (§ 6 Absatz 2a Satz 5 EStG).

Sammelpool:

Selbstständig nutzbare Wirtschaftsgüter zwischen 250,01 EUR und 1.000,00 EUR werden jährlich in einen „Sammelpool“ gelegt, Der Anschaffungszeitpunkt im Wirtschaftsjahr spielt bei der Berechnung der Abschreibungssumme keine Rolle, d.h. er ist unabhängig vom Monat der Anschaffung bzw. Herstellung. Der Sammelposten ist linear über fünf Jahre mit 20% abzuschreiben, wobei sich spätere Bestandsänderungen (Entnahmen, Verkäufe oder Verschrottungen nicht auswirken (§ 6 Absatz 2a Sätze 1–3 EStG). Zuschreibungen erhöhen den Pool ab dem Jahr der Zuschreibung.

(vollwertige) Wirtschaftsgüter:

Wirtschaftsgüter über 1.000 EUR werden über die voraussichtliche Nutzungsdauer (laut AfA-Tab) abgeschrieben. Alle Wirtschaftsgüter über 250 EUR sind in einem Anlagenverzeichnis zu erfassen (§ 6 EStG, Absatz 2, Satz 4).

Nicht selbstständig nutzbare Wirtschaftsgüter

Nicht selbstständig bewertbare Wirtschaftsgüter

Wirtschaftsgüter (egal zu welchem Preis), die nicht selbstständig nutzbar und nicht selbstständig bewertbar sind (z.B. zusätzliche interne Festplatte eines PC, Speicherbausteine), werden zusammen mit dem gemeinsam nutzbaren Wirtschaftsgut abgeschrieben (Zuschreibung). Die nicht selbstständig nutzbaren Wirtschaftsgüter erhöhen die Abschreibung des gemeinsam nutzbaren Wirtschaftsguts für dessen Restlaufzeit.

Selbstständig bewertbare Wirtschaftsgüter

Eine Besonderheit stellen die selbstständig bewertbaren Wirtschaftsgüter dar. Diese Definition gibt es – anders die anderen oben genannten – nicht im Steuerrecht (Einkommensteuergesetz – EStG), sondern ausschließlich im Handelsrecht (Handelsgesetzbuch – HGB). Beispiele für solche Wirtschaftsgüter sind der einfache PKW-Anhänger, ein Netzwerk-Drucker oder andere Peripherie-Geräte des Computers. Der Anhänger fährt nicht ohne ein Zugfahrzeug, aber kann von diversen Fahrzeugen gezogen werden; der Netzwerkdrucker hängt nicht an einem Computer, sondern an mehreren. Diese Wirtschaftsgüter sind über die voraussichtliche Nutzungsdauer abzuschreiben, auch wenn der Wert unter 1.000 EUR netto liegt. Man kürzt diese Wirtschaftsgüter mit NSNSB (Nicht selbstständig nutzbar, aber selbstständig bewertbar) ab.

Founder:

Founder:

Hallo zusammen,

mit Wirkung vom 01.01.2018 haben sich die Wertgrenzen für “GWG” verändert. Zu finden im (BEG II) -Bürokratientlastungsgesetz-.

Nette Grüße aus Dortmund

Ulrich Gerlach

Das ist richtig. Der Beitrag wurde zwar 2018 auf das neue LexWIKI übertragen, aber inhaltlich nicht angepasst. Ich lade Sie ein, den Beitrag zu überarbeiten und auf den neuesten Stand zu bringen. Nehmen Sie gerne Kontakt mit uns auf.